Jaké je pravidlo 28 v hypotékách?

Shrnutí článku: Pravidlo 28/36 v hypotékách

Je pravidlo 28/36 realistické?

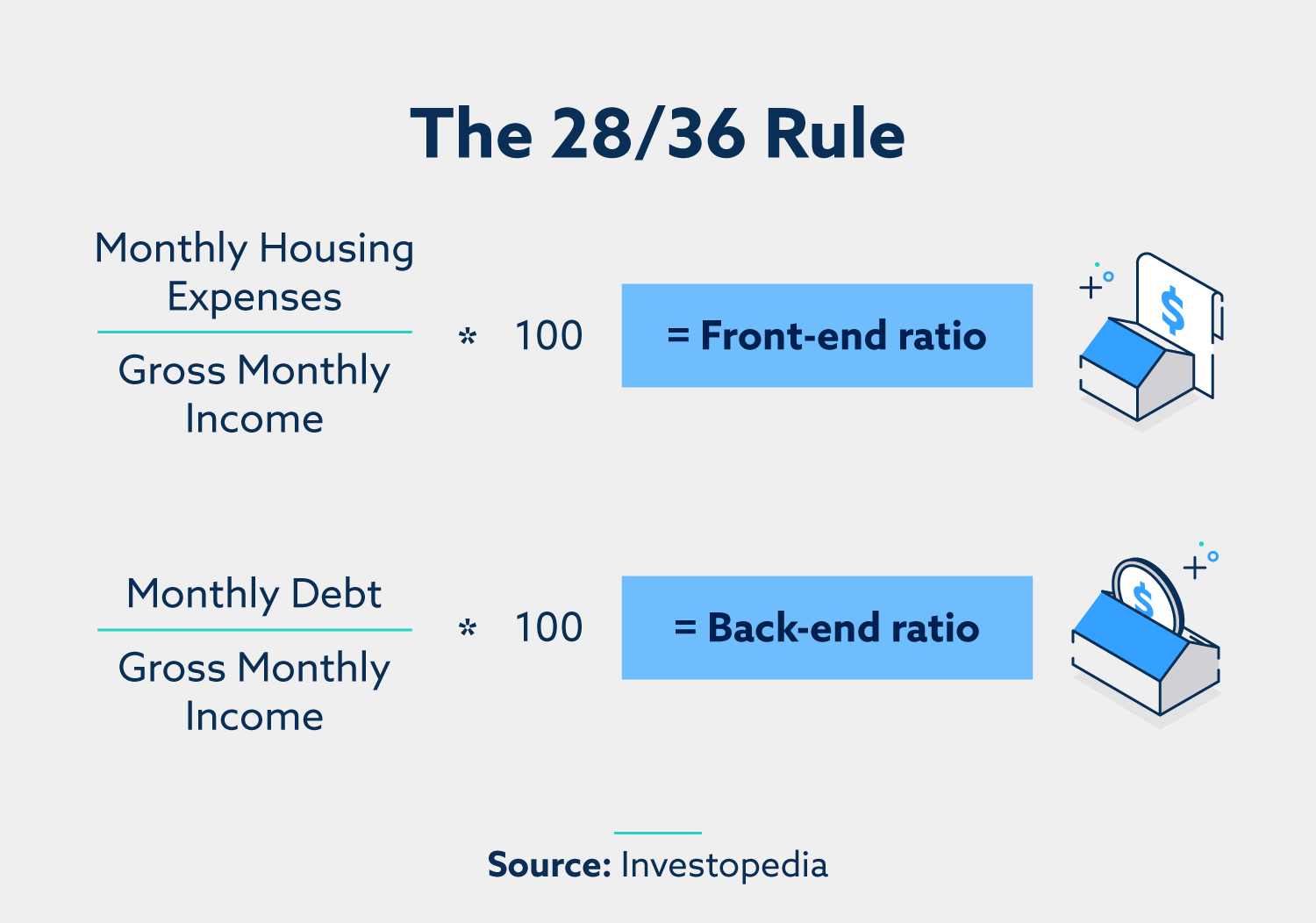

Obecně by váš příjem měl být asi sedmkrát váš dluh; 36% je doporučený poměr DTI. Pravidlo 28/36 není tvrdým a rychlým pokynem, ale pokud jej sledujete, když nastavíte svůj rozpočet na novou situaci v bydlení, může vám pomoci získat schválení pro pronájem nebo hypoteční půjčku.

Používají věřitelé 28 nebo 36?

Domácnost by měla utratit maximálně 28% svého hrubého měsíčního příjmu z celkových nákladů na bydlení podle tohoto pravidla a ne více než 36% na celkovou dluhovou službu. To zahrnuje bydlení a další dluh, jako jsou půjčky na auto a kreditní karty. Věřitelé toto pravidlo často používají k posouzení, zda pro rozšíření úvěru dlužníkům.

Kolik domu si mohu dovolit, když vydělám 120 000 dolarů ročně?

Pokud vyděláte 120 000 dolarů ročně, vaše celkové roční náklady na bydlení by neměly být v ideálním případě ne více než 33 600 $ nebo 2 800 $ měsíčně – pokud vás vaše další dluhy tlačí za 36 % známku.

Kolik domu si mohu dovolit, když vydělám 70 000 dolarů ročně?

Pokud jste ctižádostivý majitel domu, který vydělává 70 000 dolarů ročně, můžete si pravděpodobně dovolit dům mezi 290 000 a 360 000 $ s měsíční platbou mezi 2 000 a 2 500 $, v závislosti na vašich osobních financích.

Jaké je pravidlo 3/7/3 v hypotékách?

Požadavky na načasování – „Pravidlo 3/7/3“

Počáteční pravda v půjčování musí být doručena spotřebiteli do 3 pracovních dnů od přijetí žádosti o půjčku věřitelem. Předpokládá se, že prohlášení TILA je doručeno do 3 pracovních dnů spotřebitele po odeslání.

Je pravidlo 50/30/20 nejlepší?

Pravidlo 50/30/20 může být pro některé dobrou metodou rozpočtování, ale zda je pro vás systém správný, určí vaše jedinečné měsíční výdaje. V závislosti na vašem příjmu a na tom, kde žijete, nemusí stačit vyhlazení 50% svého příjmu na vaše potřeby.

Jaké je minimální skóre FICO, které se má kvalifikovat na půjčku na bydlení?

Minimální kreditní skóre potřebné pro většinu hypoték je obvykle kolem 620. Hypotéky podporované vládou, jako jsou půjčky Federal Housing Administration (FHA), však mají obvykle nižší úvěrové požadavky než konvenční úvěry s pevnou sazbou a hypotéky nastavitelné sazby (zbraně).

Jaké je 43% pravidlo hypotéky?

Obecně je 43% nejvyšší poměr DTI, který může mít dlužník, a stále se kvalifikovat na hypotéku. V ideálním případě věřitelé dávají přednost poměru dluhu k příjmu nižší než 36%, přičemž nejvýše 28% tohoto dluhu směřuje k údržbě hypotéky nebo platby za pronájem. Maximální poměr DTI se liší od věřitele k věřiteli.

Jak velký dům si mohu dovolit, když vydělám 100k ročně?

Plah 100 000 znamená, že si můžete dovolit dům ve výši 350 000 až 500 000 $, za předpokladu, že se držíte pravidla 28%, které většina odborníků doporučuje. To by znamenalo, že byste utratili kolem 2 300 $ měsíčně a měli byste zálohu 5% až 20%.

Mohu si dovolit dům 500 tisíc, pokud vydělám 100k ročně?

Dobrým pravidlem je, že byste si neměli koupit dům, který stojí více než trojnásobek vašeho ročního příjmu. Pokud tedy vyděláváte 100 000 dolarů ročně, měli byste hledat ceny domů za 300 000 $ nebo méně.

Kolik domu si můžete dovolit?

Odpověď na tuto otázku závisí na různých faktorech, jako jsou váš příjem, měsíční výdaje, kreditní skóre a požadovaná záloha. Je nezbytné zvážit vaši finanční situaci, včetně dalších dluhů, než zjistíte, kolik si můžete dovolit utratit za dům.

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Je pravidlo 28 36 realistické

Obecně by váš příjem měl být asi sedmkrát váš dluh; 36% je doporučený poměr DTI, pravidlo 28/36 není tvrdým a rychlým pokynem, ale pokud jej sledujete, když nastavíte svůj rozpočet na novou situaci v oblasti bydlení, může vám pomoci získat schválení pro pronájem nebo hypoteční úvěr.

V mezipaměti

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Používají věřitelé 28 nebo 36

Domácnost by měla utratit maximálně 28% svého hrubého měsíčního příjmu z celkových nákladů na bydlení podle tohoto pravidla a ne více než 36% na celkovou dluhovou službu. To zahrnuje bydlení a další dluh, jako jsou půjčky na auto a kreditní karty. Věřitelé toto pravidlo často používají k posouzení, zda pro rozšíření úvěru dlužníkům.

V mezipaměti

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Kolik domu si mohu dovolit, když vydělám 120000 $ ročně

Pokud vyděláte 50 000 dolarů ročně, vaše celkové roční náklady na bydlení by neměly být v ideálním případě ne více než 14 000 $, nebo 1 167 $ měsíčně. Pokud vyděláte 120 000 dolarů ročně, můžete jít až 33 600 $ ročně, nebo 2 800 $ měsíčně – pokud vás vaše ostatní dluhy netlačí za 36 % známku.

V mezipaměti

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Kolik domu si mohu dovolit, když vydělám 70 000 dolarů ročně

Pokud jste aspirující majitel domu, možná se ptáte sami sebe: „Vydělávám 70 000 dolarů ročně: kolik domu si mohu dovolit“, pokud vyděláte 70 000 $ ročně, můžete si pravděpodobně dovolit domov mezi 290 000 a 360 000 $*. To je měsíční platba domu mezi 2 000 a 2 500 $ měsíčně, v závislosti na vašich osobních financích.

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Jaké je pravidlo 3 7 3 v hypotéce

Požadavky na načasování – „Pravidlo 3/7/3“

Počáteční pravda v půjčování musí být doručena spotřebiteli do 3 pracovních dnů od přijetí žádosti o půjčku věřitelem. Předpokládá se, že prohlášení TILA je doručeno do 3 pracovních dnů spotřebitele po odeslání.

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Je pravidlo 50 30 20 nejlepší

Pravidlo 50/30/20 může být pro některé dobrou metodou rozpočtování, ale zda je pro vás systém správný, určí vaše jedinečné měsíční výdaje. V závislosti na vašem příjmu a na tom, kde žijete, nemusí stačit vyhlazení 50% svého příjmu na vaše potřeby.

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Jaké je minimální skóre FICO, které se má kvalifikovat na půjčku na bydlení

Kolem 620

Minimální kreditní skóre potřebné pro většinu hypoték je obvykle kolem 620. Hypotéky podporované vládou, jako jsou půjčky Federal Housing Administration (FHA), však mají obvykle nižší úvěrové požadavky než konvenční úvěry s pevnou sazbou a hypotéky nastavitelné sazby (zbraně).

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Jaké je 43 hypoteční pravidlo

Obecně je 43% nejvyšší poměr DTI, který může mít dlužník, a stále se kvalifikovat na hypotéku. V ideálním případě věřitelé dávají přednost poměru dluhu k příjmu nižší než 36%, přičemž nejvýše 28% tohoto dluhu směřuje k údržbě hypotéky nebo platby za pronájem. 2 Maximální poměr DTI se liší od věřitele k věřiteli.

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Jak velký dům si mohu dovolit, když vydělám 100k ročně

Plah 100 000 znamená, že si můžete dovolit dům ve výši 350 000 až 500 000 $, za předpokladu, že se držíte pravidla 28%, které většina odborníků doporučuje. To by znamenalo, že byste utratili kolem 2 300 $ měsíčně a měli byste zálohu 5% až 20%.

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Mohu si dovolit dům 500 tisíc, pokud vydělám 100k ročně

Dobrým pravidlem je, že byste si neměli koupit dům, který stojí více než trojnásobek vašeho ročního příjmu. Pokud tedy vyděláváte 100 000 dolarů ročně, měli byste hledat ceny domů za 300 000 $ nebo méně.

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Kolik domu si můžete dovolit, pokud vyděláte 75 000 $ ročně

Pokud vyděláváte 75 000 dolarů každý rok, vaše měsíční výdělky vynikají na 6 250 $. Pro splnění 28 kusů pravidla 28/36 to znamená, že vaše měsíční splátka hypotéky by neměla překročit 1 750 $. A pro 36 část by se vaše celkové měsíční dluhy neměly dostat na více než 2 250 $.

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Kolik musíte udělat rok, abyste si mohli dovolit dům ve výši 400 000 $

105 864 $ každý rok

Za předpokladu 30leté pevné konvenční hypotéky a 20 % zálohy 80 000 USD, s vysokou 6.88 % úroková sazba, dlužníci musí vydělat minimálně 105 864 $ každý rok, aby si mohli dovolit domácí cenu 400 000 USD. Na základě těchto čísel by vaše měsíční splátka hypotéky byla kolem 2 470 $.

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Jaké je 45% hypoteční pravidlo

S modelem 35% / 45% by váš celkový měsíční dluh, včetně vaší hypotéky, neměl být více než 35% vašeho příjmu před zdaněním, nebo o 45% více než váš příjem po zdanění. Chcete -li vypočítat, kolik si můžete s tímto modelem dovolit, určete svůj hrubý příjem před zdaněním a vynásobte jej o 35%.

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Můžete žít 1 000 $ měsíčně po účtech

Získání 1 000 $ měsíčně nemusí být snadné, zejména pokud se zdá, že inflace dělá všechno dražší. Ale je možné žít dobře i na malém množství peněz.

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Jaké je pravidlo 75 15 10

Zjednodušit rozpočtování – pravidlo 75/15/10

75% vašeho příjmu jde na výdaje. 15% jde na investování. 10% jde na úsporu-to znamená opět, dokud nedosáhnete 6 měsíců v prahu výdajů.

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Jaké kreditní skóre je zapotřebí k nákupu domu 300 000

620-660

Kromě toho budete muset udržovat „přijatelnou“ úvěrovou historii. Někteří hypoteční věřitelé jsou spokojeni s kreditním skóre 580, ale mnozí preferují 620-660 nebo vyšší.

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Jaké je nejlepší skóre FICO pro nákup domu

Doporučuje se, abyste měli kreditní skóre 620 nebo vyšší, když požádáte o konvenční půjčku. Pokud je vaše skóre pod 620, věřitelé buď nebudou moci schválit vaši půjčku nebo mohou být povinni vám nabídnout vyšší úrokovou sazbu, což může mít za následek vyšší měsíční platby.

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Jaké je pravidlo 80 20 v hypotékách

Půjčka 80/20 byla typem úvěru na prasat, což je půjčka na bydlení, která je rozdělena do dvou částí. Říká se tomu půjčka 80/20, protože první část je hypotéka, která pokrývá 80% kupní ceny domů. Druhá část je buď půjčka na domácí kapitál, nebo úvěrová linka domácího kapitálu, která pokrývá zbývajících 20%.

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Kolik příjmů potřebujete koupit dům ve výši 650000 $

Na základě současného průměru za zálohu a aktuální u.S. Průměrná úroková sazba na 30letou pevnou hypotéku, kterou byste museli vydělávat 126 479 $ ročně před daněmi, abyste si mohli dovolit domov 650 000 $.

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Mohu si dovolit dům 300 tisíc na platu 100 000

Plat 100 000 $ vás staví do dobré pozici k nákupu domu

S platem 100 000 $ máte šanci na skvělý rozpočet na nákup domů-pravděpodobně v rozmezí vysokých 300 000 až 400 000 $ nebo vyšší. Ale budete potřebovat více než dobrý příjem na nákup domu. Budete také potřebovat silné kreditní skóre, nízké dluhy a slušnou zálohu.

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Mohu si dovolit 500k dům za 100 000 platu

Plah 100 000 znamená, že si můžete dovolit dům ve výši 350 000 až 500 000 $, za předpokladu, že se držíte pravidla 28%, které většina odborníků doporučuje. To by znamenalo, že byste utratili kolem 2 300 $ měsíčně a měli byste zálohu 5% až 20%.

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Kolik příjmů potřebujete koupit dům 800 000 $

Pro domovy v rozmezí 800 000 USD, který je ve středně vysokém rozsahu pro většinu trhů s bydlením, doporučuje kalkulačka DollarTimes, že kupující přinesou 119 371 USD před zdaněním, za předpokladu 30leté půjčky s 3.25% úroková sazba. Měsíční hypotéka se odhaduje na 2 785 $.

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Je 2 000 $ měsíčně obyvatelný

Ano, je možné žít za 2000 $ měsíčně. Záleží však na několika faktorech, jako jsou životní náklady ve vaší oblasti, váš životní styl a výdaje. Vysoké výdaje, jako je podpůrné závislé osoby, placení za lékařské účty nebo žijící v drahém městě, mohou ztěžovat žít za 2000 $ měsíčně.

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Můžete žít za 3000 $ měsíčně

Pokud jste svobodní a nemáte o rodinu, o kterou se můžete postarat, 3000 $ je dost, aby vás pohodlně provedl měsíc. A pokud udržíte své výdaje na minimu, můžete ušetřit několik set dolarů z výplaty.

[/WPRemark]

[WPREMARK PRESET_NAME = “CHAT_MESSAGE_1_MY” ICON_SHOW = “0” ACHOLIGHT_COLOR = “#E0F3FF” Padding_RIGHT = “30” Padding_left = “30” Border_Radius = “30”] Jaké je pravidlo 72 a 69 v časové hodnotě peněz

Pro nepřetržitý zájem o směs získáte přesnější výsledky pomocí 69.3 místo 72. Pravidlo 72 je odhad a 69.3 je těžší pro mentální matematiku než 72, která se snadno dělí 2, 3, 4, 6, 8, 9 a 12. Pokud však máte kalkulačku, použijte 69.3 pro mírně přesnější výsledky.

[/WPRemark]